日本株高配当銘柄でポートフォリオを組む場合のおすすめ個別銘柄を紹介していきます。

第5回は「オリックス」です。

おすすめ理由は以下のとおり。

- 高配当かつ配当性向が低めである

- 株主優待でカタログギフトがもらえる

- リース業界No,1。コロナショックを最低限の損失で乗り切った

株探へ飛びます>>>オリックス(8591)

オリックスの概要

オリックスは「その他金融業」とアバウトなセクターですが、中心はリースです。

他にも不動産・保険など、金融業を幅広く行っています。

ただ、一番身近に感じるのは、野球の球団を持っていることでしょう。

名前は聞いたことがあるけど、何の会社かイマイチピンと来ない人は下記概要をどうぞ。

●リース中心に幅広い金融サービスを提供。海外事業にも積極的

松井証券サイト内より

リース事業からスタートして隣接分野に進出し、融資、投資、生命保険、銀行、資産運用、自動車関連、不動産、環境エネルギー関連など多角的に事業展開する金融サービス会社。海外事業にも積極的。

創業事業のリースでは、情報関連機器や産業・工作機械、輸送用機器など多様な物件を取り扱い、中堅・中小企業を中心に広範な顧客基盤を築いている。業容拡大の原動力となった不動産事業では、オフィスビルやマンション、物流施設の開発や分譲、賃貸など、多岐にわたる業務を展開。海外展開にも積極的で、欧米やアジアを中心に21年3月末時点で世界31カ国・地域に拠点を設け、広範なネットワークを構築している。

<売上構成>(21/3期連結、内部取引を含む営業収益): 法人営業・メンテナンスリース事業19%、不動産事業16%、事業投資・コンセッション事業14%、環境エネルギー事業6%、保険事業21%、銀行・クレジット事業4%、輸送機器事業1%、ORIX USA事業6%、ORIX Europe事業7%、アジア・豪州事業6%。

1964年、米国で生まれたリース事業に注目した日綿実業(現・双日)、三和銀行(現・三菱UFJ銀行)などが、米U.S.リーシング社のノウハウを取り入れオリエント・リースを設立。89年、現社名に変更。

高配当かつ配当性向が低めである

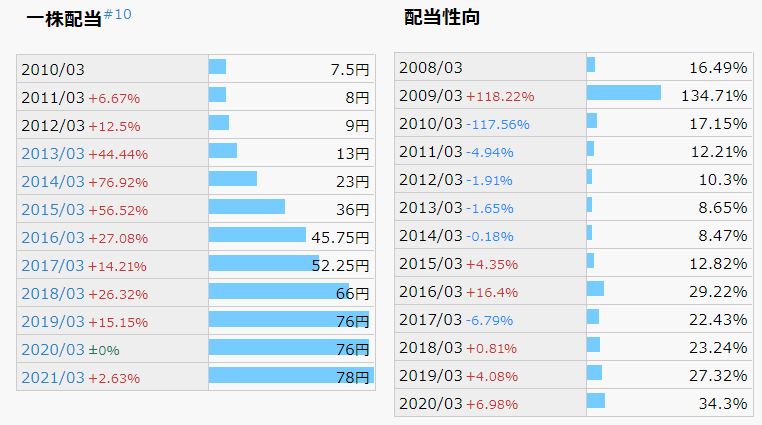

上図のとおり、記録のある2010年以降連続増配を続けてきましたが、2020年3月期にストップ。

それでもこの間減配はなく、安定した高配当を続けております。

配当性向に目を向けても、2009年3月期のリーマンショックの影響があった時以降、50%どころか40%も超えておりません。

無理なく株主還元を行っていることが伺えますね。

尚、上図は「IR BANK」のサイト内から引っ張ってきておりますが、2021年3月期の配当性向の記載がありません。

そこで計算したところ、2021年3月期の1株当たり利益が155.5円のため、配当性向は50.16%でした。

昨年度はコロナショックがあったため、「配当性向は今期に限り50%」と公言しており、その約束を果たしたということで好感が持てますね。

基本的に増配傾向で、不景気時も配当維持できていることから、株価の安いときに是非仕込みたい銘柄の一つと言えます。

株主優待でカタログギフトがもらえる

オリックスは、株主優待でカタログギフトがもらえます。

100株からもらえますが、3年以上保有するとグレードアップするのが嬉しいです。

尚、私は今年からAコースへグレードアップしました。

明らかに昨年までよりラインナップが良くなり、選ぶ楽しみが倍増しております。

また、カタログギフトと合わせて「株主カード」も届きます。

オリックスが絡んでいるサービスや施設利用の割引を受けられます。

身近なところでは、オリックスのカーシェア加入時、スカイツリーの下にある「すみだ水族館」の入場料などです。

この優待カード、以前は金券ショップに売却できていたようですが、私が保有してからはきっちり名前が入っているため転売不可となりました。

リース業界No,1。コロナショックを最低限の損失で乗り切った

大手リース会社は「東京センチュリー」「芙蓉リース」「三菱HCキャピタル」といくつかありますが、現状オリックスはその頂点に立ちます。

ただ金融セクターは景気敏感株のため、オリックスの2020年3月期後半から2021年3月期はコロナショックの影響をもろに受けました。

そのため、2019年3月期の過去最高益には2年連続届いておりません。

2020年のコロナショックの際、思い起こされたのが2008年のリーマンショック。

この時はギリギリ174億円の黒字となったものの、株価は10分の1まで下落しました。

コロナショック時も同様に株価がどんどん下がり、10年前の恐怖を思い起こした人も多かったことでしょう。

しかし、最終的に2,000億円の黒字で減配もなく、株価も下落する前の水準に戻ってきました。

飛行機のリースなど業種によっては大打撃を受けたところもありますが、幅広く金融業を展開しているおかげで、マイナス事業の穴をうまく埋めることができたのです。

コロナショックをうまく乗り切ったということは、今後も同様のリスクが発生しても傷は浅く済む可能性が高いということ。

高配当株投資ではどうしても景気敏感株が多くなりがちですが、オリックスのような不景気や○○ショックに比較的対処できる銘柄を選ぶことは非常に重要です。

オリックスの不安材料

オリックスの不安材料は、あまりありません。

金融セクターは他者の資本を使って利益を上げているため、自己資本比率の低さは不問です。

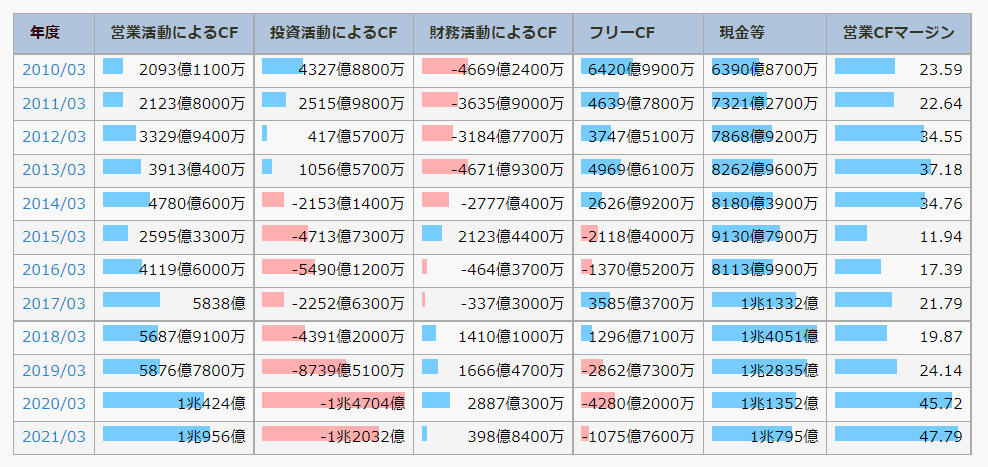

ただ、上図のキャッシュフローを見た際気になったのが、フリーキャッシュフローが3期連続マイナスであること。

本来ここはプラスになっていることが望ましいからです。

ただ、コロナの影響で変化を余儀なくされている業種も少なくないため、必要な投資とみて一旦様子見でいいでしょう。

まとめ

オリックスは高配当かつ配当性向が低いのが魅力です。

そして、カタログギフトのおまけもあるため、株式投資を楽しむのにも適した銘柄と言えます。

また、2020年のコロナショックを減配なし(配当性向50%)でうまく切り抜けたため、ある程度景気後退時期に今後も対応できることが期待できるところもポイントです。

購入する銘柄として優先順位は高い方なので、株価下落局面は積極的に購入を検討してみましょう!

◆関連記事

【2021年7月更新】日本株で高配当ポートフォリオを作るとしたら個別銘柄20選を紹介

◆日本株で高配当ポートフォリオを作るのにおすすめの証券会社