こんな人におすすめの記事

- 高配当株投資のデメリットを詳しく知りたい方

- 高配当株投資をして失敗してしまった方

- 高配当株投資で失敗しないための方法を知りたい方

高配当株投資は、直近の株価に一喜一憂することなく、長期投資に向いた投資手法です。

しかし、高配当株投資にも弱点があり、一部で

高配当株投資は儲からない

といった意見があるのも事実・・・

そこで、この記事では、

高配当株投資って、株を持っているだけで配当金をもらえてハッピーになれそう!!

でも、高配当株投資は儲からないって聞いたことがあるけど、なぜ?

高配当株投資は儲からないと言われる一方で、成功している人もいる。

彼らはどうやって高配当株投資で儲けることができたの?

といった疑問にお答えします。

最初に私のプロフィールを紹介

私の投資歴

- 2008年より株式投資を開始して16年生き残り続ける

- 2011年に東電株で大失敗→年末には資産10万円割る

- 2012~2015年 FXメインで買ったり負けたり・・・トータルちょいプラス

- 2016年~2020年 FXをやめ高配当株と若干グロース株も少々(年20~30万プラス)

- 2020年下半期 コロナショックで銘柄選びに失敗。減配しない高配当リストを作成し今に至る

- 2021年1月 資産1,000万円達成

- 2023年7月 現金を除く金融資産1,000万円達成

投資をはじめて一貫して高配当株投資をやってきたわけではない私です。

しかし、資産1,000万円達成した多くの利益が、高配当株からもたらされております。

結論として、高配当株投資は、以下のデメリットがあり一部の方から儲からないと言われております。

デメリット

- リターン(利益)を最大化できない

- 短期間で大きな財産を築くことがほぼ不可能

しかし、それでも高配当株投資には多くのメリットがあります。

この記事を読むことで、

・なぜ高配当株投資が儲からないと言われるのか

・高配当株投資にひそむ罠

・罠を回避し、高配当株投資で成功する秘訣

が理解できますので、一緒に学び投資力を高めていきましょう。

高配当株投資が儲からないと言われる3つの理由

高配当株投資が儲からないと言われる理由は、以下の3点です。

ポイント

- 配当金が支払われるたび税金がかかる

- 株価の大幅上昇が見込めない

- きちんと銘柄選定しないと、減配・無配になるリスクが高まる

それでは、以下順番に解説していきます。

配当金が支払われるたび税金がかかる

配当金は、支払われた段階で収入(利益)とみなされます。

そのため、支払われた配当金額に

20.315%

の税金が課されます。

投資していない人に分かりやすくお伝えすると、

時給1,000円で10時間働いてくれたので、10,000円あげます。

でも、税金かかるから20%引いて手取りは8,000円ニャー

と考えると、想像つきやすいでしょう。

また、配当金を支払えば、理論上支払った分だけ企業価値(株価)が下がります。

ポイント

①配当金を支払った場合

株価1,000円 配当金50円 → 支払い後の株価 950円 + 手元 50円 - 10円(税金)

合計 990円

②配当金を支払わなかった場合

株価1,000円のまま

このわずかな差が、10年~20年後には大きな差になって現れ、配当金をもらった方が損をする計算になるのです。

投資の神様ウォーレン・バフェットもこの考え方

そのため、彼がトップに立ってからの「バークシャー・ハザウェイ」は、配当金なし

利益は配当金で還元せず、あらたな投資に回し、企業価値を上げようという方針なのだニャー

株価の大幅上昇が見込めない

日本の高配当銘柄の多くが、

成熟した企業

になります。

成熟した企業はすでに時価総額も大きく、1,000億円以上、1兆円以上のところはざらです。

そのため、これらの企業の株を買って、買い値の何倍にもするというのは至難の業

前提として、

株価を2倍にするためには、時価総額も2倍になる

という事実があるからです。

例として、業績が好調で時価総額を100億円増やしたとします。

その企業は2社あり、一方が時価総額100億円の小企業、もう一方が時価総額1兆円の大企業とします。

そのとき、以下の計算が成り立ちます。

時価総額:100億円 → 200億円(2倍)

株価:1,000円/株 → 2,000円/株

株価が倍になったため、この企業の株を買った人は大きな利益を得られました。

一方、時価総額1兆円の大企業が、同じく時価総額を100億円増やすと、以下の計算になります。

時価総額:1兆円 → 1兆100億円(+1%)

株価:1,000円/株 → 1,010円/株

前者と同じく100億円時価総額を上げただけでは、株価の上昇はたった1%・・・

株価を2倍にするには、時価総額を1兆円も上乗せしないといけないのです。

ここまで言えば、どちらの銘柄が株価2倍になりやすいか一目瞭然ですね。

そのため、

株価の上がらない大企業の銘柄でちまちま配当金3~4%の利益を得るくらいなら、

中小型株の成長しそうな銘柄に投資して、何倍もの利益を狙った方が得だ!

と言われているのです。

高配当株投資の弱点は、資産が急激に増えないこと

そのため、「高配当株投資は儲からない」と言われているんだニャー

きちんと銘柄選定しないと、減配・無配になるリスクが高まる

高配当株投資をする上で欠かせないのが、

銘柄選び

もし高配当だからという理由だけで銘柄を選んでいたら、間違いなく失敗します。

また、「高配当+大企業」と一歩踏み込んでも、まだ足りません。

以下、誰もが知る大企業が無配になった例です。

・東京電力 → 2011年東日本大震災による原発事故の賠償により、10年以上経った現在も無配が続く

・日産自動車 → ゴーンショックに加え直後にコロナショックで赤字・無配転落

・JAL ANA → コロナショックで飛行機利用者激減で赤字・無配転落

よって、購入して良い銘柄は、業績および財務面がある程度良好であることが前提となります。

まず、

配当金の原資は「利益」

であることを覚えましょう。

利益がなければ基本配当は出せません。

しかし、どんなに優良な企業でも、リーマンショックやコロナショックなどのように一時的に業績が悪くなる場合があります。

その時、配当金の原資を一時的に企業の資産から充当するため、財務面も健全であることが要求されます。

潤沢な資産(特に現金およびその同等物)があれば、1~2年の不況を減配なしで乗り切れる可能性が高くなるのです。

以上から、高配当株投資は

企業業績や財務状況の良し悪しを目利きできるスキル

が必須となります。

これを理解せず保有しているだけで配当を得られるからと高配当株投資をはじめると、

減配・無配に加え株価まで下がってしまうダブルパンチ

に見舞われてしますのです。

それでも高配当株投資を推奨する理由

前述のとおり、高配当株投資は利益を最大化できず、また銘柄選びの難易度が高いとデメリットがあることが確認できました。

しかし、それでも高配当株投資は魅力的な投資手法であると言える以下の理由があります。

高配当株投資のメリット

- 定期的に配当金が得られるため、自由に使えるお金が増える

- 将来の株価より、将来得られる配当金の方が予想を立てやすい

- 単純に楽しい

以下、解説していきます。

定期的に配当金が得られるため、自由に使えるお金が増える

主に日本の高配当株の多くが、

- 3月と9月に配当金や株主優待をもらえる権利が確定

- 6月と12月に配当金を受け取れる

となります。

もし配当利回り3%で1,000万円の株式投資を行っていたら、年間30万円を6月と12月に15万円ずつもらえることになります。

※分かりやすくするため、一旦税金は考慮しません。

もらった配当金は再投資するもよし、趣味や家族サービスに使うもよし・・・

給与以外の収入が増えるため、配当金は日々の生活を向上させられます。

一方、リターンを最大化させる最適解と言われるインデックス投資だと自動的に再投資されるため、自由に使えるお金は一切増えません。

インデックス投資では、日々の生活を豊かにすることができないデメリットがあります。

高配当株投資は利益の最大化ができない代わりに、日々の生活に彩りを与えてくれるのです。

投資の目的は何か考えよう

日々の生活を向上させたいなら高配当株投資、

将来まとまったお金を築きたいならインデックス投資を中心とするといいニャー

将来の株価より、将来得られる配当金の方が予想を立てやすい

私は明日の株価が上がるか下がるか、全く予想できません。できたらとっくにミリオネアです(笑)

これは、凄腕の投資家含め、誰もが確実に読めないのは同じ

明日の株価が分からないのですから、1年後の株価などもっと分かりません。

一方、配当金の支払い額は、

決算発表時に各企業が公表

してくれます。

もちろん、当初の計画より利益が出せず公表未満の配当金しか支払ってくれない可能性もあります。

しかし、多くは公表どおりの金額を配当金として支払ってくれ、

中には想定以上の利益が出て増配になることも!

よって、株価の値上がり予想と配当予想を比較すると、圧倒的に得られる配当金の方が予想を立てやすいのです。

もしあなたが

1ヶ月平均で1万円、年間12万円の配当金をGETしたい!!

と考えたのなら、

12万円(ほしい配当額) ÷ 3%(想定利回り) = 400万円(必要な資金)

という式が成り立ち、

400万円の資金を用意し配当利回り3%以上の銘柄を購入すれば、月収1万円増やせる

という目標を立てることが容易に逆算することができるのです。

将来の株価は誰にも分からない

でも、配当金は企業が発表しているため、

いくらもらえるか見通しが立てやすいニャー

単純に楽しい

投資で利益の最大化を目的とするなら、インデックス投資だけ続ければ事足ります。

しかし、インデックス投資は毎月の積立て設定とたまにある暴落の際スポット買いする以外、ほとんどやることがありません。

そのため、インデックス投資にはおもしろ味がないのです。

一方、高配当株投資は

高配当株投資の楽しさ

- 配当金が入金され、生活が向上する実感が味わえる

- 銘柄によって株主優待がもらえる

- 自分で銘柄を選ぶ

といった投資ならではの楽しさがあります。

楽しいことの方が長続きするので、多少のリターン減に目をつむって、投資を楽しむのはぜんぜんありな選択肢です!

株式投資は続けることが最も重要

楽しくないと長続きしないし、投資家としてのスキルもアップしないニャー

高配当株投資のデメリットを克服する方法は?

高配当株投資の魅力も確認したところで、次に高配当株投資で成功するため、高配当株投資の弱点を克服する方法をお伝えいたします。

大まかに以下の3つがポイントです。

・減配リスクの少ない銘柄の選び方をマスターする

・インデックス投資も同時並行で行う

・暴落時こそ買いに向かう

減配リスクの少ない銘柄の選び方をマスターする

減配リスクを減らすためには、正しい銘柄選びをしなければなりません。

主に私が銘柄選定する上で重要な項目は以下のとおりです。

ポイント

- 配当利回り

- 配当性向

- 過去10年の配当履歴

- 直近10年の業績(売上・営業利益・営業利益率・純利益・ROE・ROA)

- 自己資本比率

- 現金および同等物の推移

- フリーキャッシュフロー(営業キャッシュフロー+投資キャッシュフロー)

- 月足チャート

- セクター内の序列

いきなりこんなに言われてわかるかー!!

と怒られそうですが、1つずつでも良いので身につけていきましょう。

配当性向

私が特に重要視するのは「配当性向」

純利益の何%を配当金として支払ったかを表す指標です。

配当性向(%) = 配当金支払総額 ÷ 当期純利益 × 100

配当性向(%) = 1株当たり配当金 ÷ 1株当たり利益(EPS) × 100

どちらの計算式でも結果は同じですが、1株当たりの方がすぐ検索できるので、こちらで計算するのがおすすめです。

例えば、100億円の純利益で配当金支払い総額が50億円だったら、配当性向は50%となります。

配当性向が高すぎる銘柄は

だいたい業績もイマイチ

配当性向を見るだけで、減配リスクの高い銘柄をある程度ふるい落とせますよ♪

反対に、配当性向が低いのに高配当な銘柄は、配当を出す余力があり増配も見込めます。

直近10年以上減配を行っていない

配当性向と合わせて、

直近10年以上減配を行っていない銘柄

を選べば、減配リスクを大きく軽減できます。

特に、以下の2つに該当する銘柄がおすすめ!

ポイント

- 累進配当を宣言している銘柄

- 連続増配を10年以上続けている銘柄

上記は特に減配リスクが低い上に、増配する可能性も高い!

下記の記事で具体的な銘柄をまとめているので、どんな銘柄があるか確認してみましょう。

あわせて読みたい:累進配当を宣言している銘柄

-

-

【減配なし】累進配当政策を宣言している5銘柄は買い?

スポンサーリンク こんな悩みを抱えている方は多いのではないでしょうか? そこで、結論そんな方にオススメなのが 累進配当政策 を取っている銘柄 では、なぜ累進配当政策を宣言している企業がおすすめなのかと ...

続きを見る

あわせて読みたい:連続増配ランキングの上位銘柄

-

-

高配当株投資におすすめしたい、日本の連続増配株とその探し方とは?

スポンサーリンク このような悩みを解決する方法の1つが、連続増配株を買うこと ・買ったときの配当利回りを維持できる可能性大 ・年々もらえる配当金が多くなる可能性大 ・株価も上昇しやすい といったメリッ ...

続きを見る

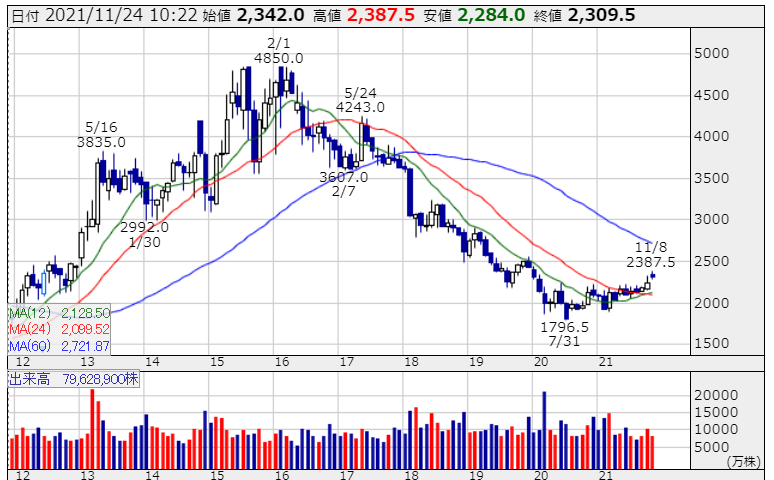

月足チャートの向き

月足チャートも初心者にはパッと見て分かりやすいですね。

上図は「JT」の月足チャート

このように、明らかに下向きだとまだまだ株価が下がる可能性大!

このような銘柄は業績も伴っておらず、一旦購入を見送るのが無難です。

格言通り

落ちるナイフはつかむな!

を徹底し、落ちてから拾うことを心がけましょう。

あわせて読みたい:高配当株ポートフォリオの作り方

-

-

【2024年版】日本株高配当ポートフォリオの作り方

スポンサーリンク こんなお悩みを抱えている個人投資家が多いのではないでしょうか? 最初に、私の株式投資プロフィールを紹介 こんな感じで、私も最初は何度もやり方、銘柄選定を間違えました(笑) でも、失敗 ...

続きを見る

インデックス投資も同時並行で行おう

高配当株を買うタイミングは、

株価が下がって配当利回りが高くなったとき

そのため、長い期間上昇局面に入ると購入タイミングが訪れないため、資産を増やす機会を失ってしまいます。

そこで、タイミングを計る必要のない

「インデックス投資」も同時に行うこと

がおすすめ!

インデックス投資は世界経済やアメリカ経済全体にBETした投資手法のため、長い年月投資し続ければ、ほぼプラスになることが約束されております。

インデックス投資 → 配当金は再投資され、積立期間中はリッチになれない

高配当株投資 → 配当金に税金がかかり、利益の最大化ができない

と双方の投資手法にはデメリットがあります。

二刀流で行うことで、お互いのデメリットを補い合うことができるのです。

あわせて読みたい:インデックス投資の基礎知識と銘柄の選び方

-

-

インデックス投資初心者はこれだけ覚えればOK! 3つの銘柄選びの方法は?

スポンサーリンク といった悩みにお答えします。 結論として、以下の条件で銘柄を選びましょう。 ①投資対象は株式②投資先(国)は「全世界」or「アメリカ」③手数料(コスト)が低いものを選ぶ たったこの3 ...

続きを見る

暴落時こそ絶好の買いチャンス !!

株価が下がると、多くの投資家が悲しい気持ちになります。

しかし、高配当株投資の場合、

そもそも狙っているのは3~4%の配当金のため、目先の株価に一喜一憂する必要がありません。

むしろ暴落時は、

今までより配当利回りが高い状態で購入できるチャンス!!

ポイントは

事前に購入する銘柄をリストアップすること

です。

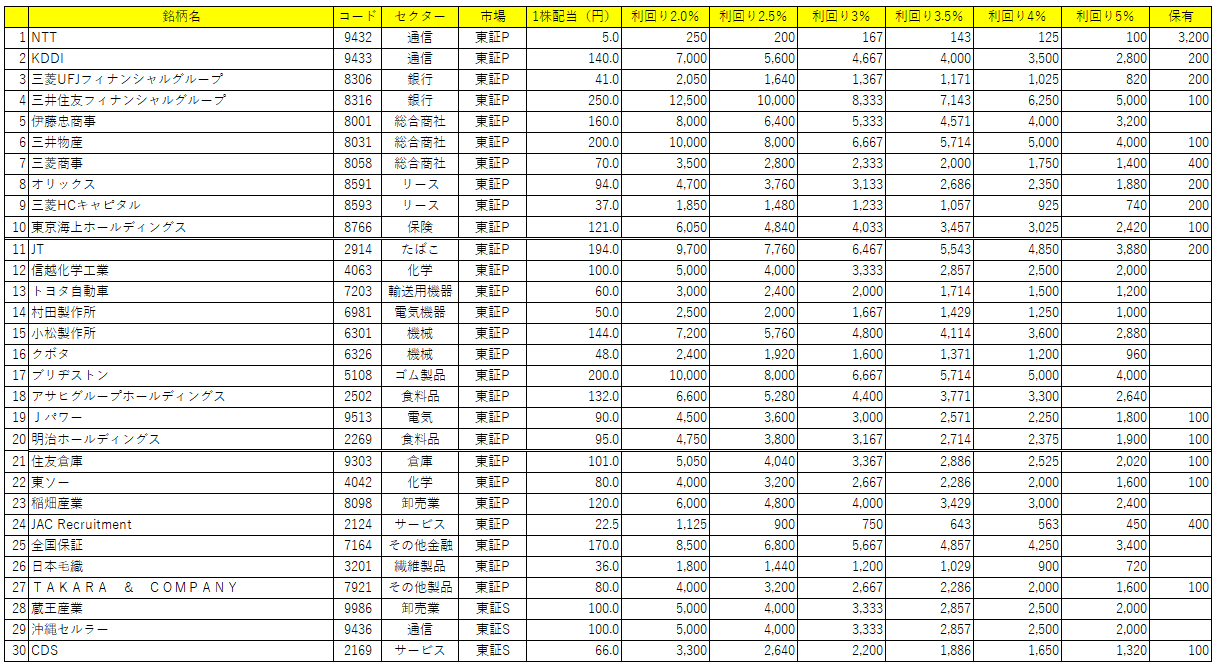

例として、私は以下の感じでエクセルで購入候補をまとめています。

この準備を怠ると、誤った銘柄を買ってしまったり、考えているうちに株価が戻ったりして、チャンスをつかめません。

こうして購入候補を可視化することで、暴落時に何から優先的に購入するかあらかじめ準備することが重要です。

あわせて読みたい:私が厳選した高配当銘柄30選

-

-

厳選30銘柄公開:日本株で高配当ポートフォリオを作るとしたら?

スポンサーリンク といった悩みを抱えていませんか? そんな方は是非読み進めて下さい。 最初に、私の株式投資プロフィールを紹介 こんな感じで、私も最初は何度も銘柄選定を間違えました(笑) さて、高配当銘 ...

続きを見る

まとめ

最後に、高配当株投資のメリット・デメリットおよび弱点を克服する方法をまとめます。

デメリット

・配当金が支払われるたび税金がかかる

・株価の大幅上昇が見込めない

・きちんと銘柄選定しないと、減配・無配になるリスクが高まる

メリット

・定期的に配当金が得られるため、自由に使えるお金が増える

・将来の株価より、将来得られる配当金の方が予想を立てやすい

・単純に楽しい

弱点を克服する方法

・減配リスクの少ない銘柄の選び方を習得する

・インデックス投資も同時並行で行う

・暴落時が絶好の買いチャンス

世の中には、様々な投資商品があり、様々な投資手法があります。

前提として、高配当株投資は年間3~5%程度の利益を狙う投資手法となります。

そのため、短期間で一財産築こうと考えている方には、全く持っておすすめできません。

まずは自分が投資で何を目的としているのかを明確にし、それに見合った投資手法を身につけるよう心がけましょう!