この記事では、Jパワー(9513)が高配当株ポートフォリオに組み込める銘柄なのか、検証していきます。

高配当株をたくさん買って、配当金生活を目指しています。

Jパワーは高配当だけど、買ってもいい銘柄なのかを知りたい!

といった悩みのある方は、是非読み進めていっていただけると幸いです。

私は2008年から株式投資をスタートしておりますが、これまで多くの高配当だけが取り柄の罠銘柄に悩まされてきました。

そのため、配当利回りの高さだけでなく、業績や財務状況も良好で減配リスクの低い銘柄選びを推奨しております。

2011年の東電への投資の失敗で銘柄選びを見直し、9年間で金融資産1,000万円以上へ増やすことができました。

さて、先に結論をお伝えすると、

ポートフォリオの一部として保有するのはOKだが、純利益がイマイチのため買いすぎ注意

となります。

その理由は、

・上場来減配なし

・配当性向46%は適正値 ※追記:2022/1/31の決算発表時は29.84%

・東電等と異なり、東日本大震災以降も収益が安定

とメリットはあるものの、

・純利益がイマイチ

・月足チャートが下降トレンド ※追記:2022/1/31の決算発表後急上昇

・原子力発電所を建設中

とデメリットも混在しているため。

この記事を読むことで、Jパワーへ投資するか否かの判断材料としていただけると幸いです。

株探に飛びます>>>Jパワー(9513)

Jパワーの配当金はいつ・いくらもらえる?

Jパワーの決算は3月です。

3月および9月の最終営業日の2営業前までに株式を保有していること

が配当金を受け取れる条件です。

第2四半期(9月)と最終決算(3月)の約3ヶ月後の支払いとなるため、

・6月

・12月

に配当金を受け取ることができます。

尚、2021年3月期(前期)に支払われた配当金額は、

6月 → 35円

12月 → 40円

合計 → 75円

となっており、2022年3月期も同様となる見込みです。

Jパワーの配当利回りは?

Jパワーの1株配当は75円です。

そのため、対配当利回りでの買いの目安は以下のとおり。

配当利回り3.75% → 2,000円

配当利回り4% → 1,875円

配当利回り4.5% → 1,666円

配当利回り5% → 1,500円

本記事執筆時点では1,500円前後で推移しており、配当利回り5%前後と非常に高い状況です。

つまり、いつ買っても高配当ですので、

私は配当利回り4.5%を超えたら買う!!

というように自分なりの目安を定め、そこに達したら購入するよう事前に決めるといいでしょう。

このように、目標を定めることで、暴落時にあたふたせず購入することができるようになります。

Jパワーのメリット

Jパワーのメリットは以下の3点です。

①上場来減配なし

②配当性向46%は適正値

③東電等と異なり、東日本大震災以降も収益が安定

では、順番に解説していきます。

上場来減配なし

2004年上場来、1株あたり70円の配当を維持。

その後2018年3月期に配当性向30%を目標にかかげ、1株当たり75円に増配!

以後現在にいたるため、減配履歴はありません。

直近10年以内に減配がないことは、大きなメリットと言えます!

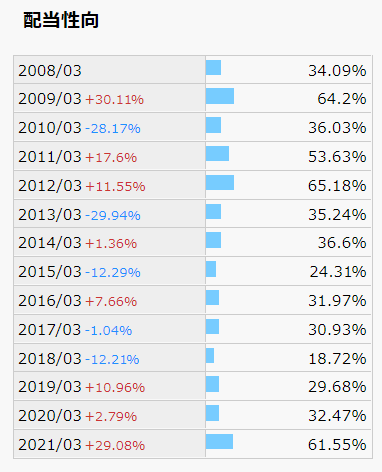

配当性向46%は適正値

上述のとおり、Jパワーは配当性向30%を目標としています。

2021年3月期の実績および2022年3月期の見込は目標値を超えてしまうものの、50%を切るため適正な範囲内。

追記:2022年1月31日に発表された第3四半期決算で、通期見通しが上方修正されました。

純利益 300億円 → 460億円

1株利益 163.89円 → 251.3円

配当性向 45.76% → 29.84%

また、現金等が「配当+自社株買い費用」の10倍以上はあるため、無理した配当でないと言えます。

今後、何年か利益が上がらなかったとしても、ただちに減配されるリスクは低いです。

東電などと異なり、東日本大震災以降も収益が安定

東京電力をはじめ、各地域の電力会社が2011年以降赤字や減配・無配に陥っている中、Jパワーはほぼノーダメージ。

あきらかに他の電力株と一線を画しています。

尚、電力株があまりおすすめできない理由の一つが、災害による収益悪化リスク。

Jパワーの2011年から数年の収益を見ると、東日本大震災による被害は見受けられません。

電力株の中では、災害に強い銘柄と言えるでしょう。

Jパワーのデメリット

続けて、Jパワーのデメリットを見ていきます。

①純利益がイマイチ

②月足チャートが下降トレンド

③原子力発電所を建設中

純利益がイマイチ

売上は、2012年3月期の約6,500億円から2022年3月期までの10年で、1兆円に届くところまで上昇しています。

しかし、純利益は2018年3月期の約684億円から年々下落中。

2022年3月期は前年から増加するものの、4年前の水準に達しておりません。

まだ配当性向が50%以下のため十分配当を出せる利益はあるものの、これ以上の減益は減配に繋がる可能性があります。

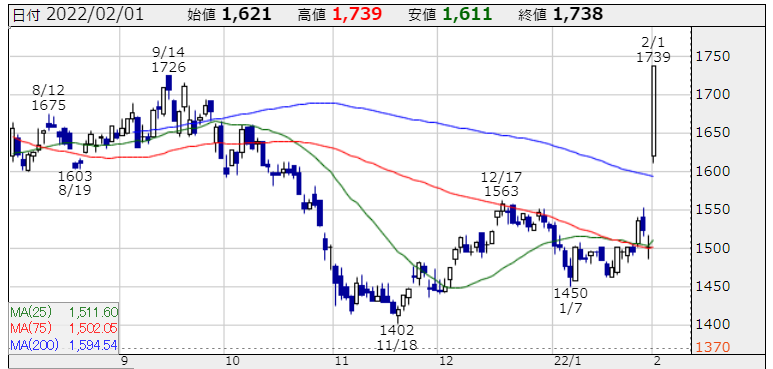

月足チャートが下降トレンド

2015年2月に4,690円をつけて以降下がり続け、2022年1月時点では1,500円前後で推移。

下降トレンド中の銘柄を購入することは、

落ちるナイフをつかむな!

の格言に反する行為です。

長期で下落している株は、リバウンドするよりさらに下がる可能性の方が高いため、要注意です!

ただ、2020年頃から低空飛行を続けているため、下降トレンドの終わりは近いかもしれませんね。

追記:2022年1月31日発表の第3四半期決算を受け、

前日比 +237円(+15.79%)

と大幅上昇しております。

日足チャートにすると↑の感じなので、これで下降トレンド終了かもしれません。

原子力発電所を建設中

Jパワーは、青森県の大間(マグロで有名な本州最北端?の町)に原子力発電所を建設中です。

完成・稼働時期は未定とのこと。

しかし、2011年の原発事故の懸念から、原子力発電所を保有していること自体がデメリットとなります。

しかも、これから建設・稼働を目指すというのだから、脱原発の流れに逆行しているのが気になるところです。

あわせて読みたい

高配当でも電力株への投資はNG! おすすめしない3つの理由を解説します

【Jパワー】はこんな人におすすめしたい銘柄です

以下のような方には、Jパワーをポートフォリオの一部に組み入れることをおすすめします。

・インフラ系の銘柄へ投資したい

・ポートフォリオ全体の配当利回りを底上げしたい

・1つでも多くの銘柄・セクターへ分散投資したい

電気銘柄は高配当が多いものの、直近10年を見ると赤字や無配になった企業が多々あります。

そのため、減配の前科がないJパワーは貴重なインフラ系の銘柄と言えるのです。

多くの銘柄・セクター(業種)へ分散させたい方には、十分おすすめできます。

また、優良な高配当銘柄の多くが、株価上昇により中配当銘柄になりつつある状況。

そこで、配当利回り5%前後のJパワーを組み入れることで、ポートフォリオ全体の配当利回りを底上げすることができます。

まとめ

最後に、本記事のまとめです。

◆Jパワーのメリット

・上場来減配なし

・配当性向46%は適正値

・東電等と異なり、東日本大震災以降も収益が安定

◆Jパワーのデメリット

・純利益がイマイチ

・月足チャートが下降トレンド

・原子力発電所を建設中

メリット・デメリットが混在しているため、全面的にはおすすめできません。

しかし、直近10年で赤字はなく、減配もないところは大きなプラス材料。

配当性向も高すぎる水準ではないため、最低限のボーダーラインは超えていると思われます。

ポートフォリオの一部に組み込むことについては、現時点では〇と判断いたします。

あわせて読みたい関連記事

日本株で高配当ポートフォリオを作るのにおすすめの証券会社

松井証券は、早くから少額(10万円以下)は手数料無料と、投資金額の少ない方に重宝しておりました。

画面も見やすく使いやすいため、初心者の方におすすめできる証券会社です!

証券会社へ口座開設しないと投資が始められないため、まずは口座開設の手続きを進めていきましょう。

松井証券