電気は、誰もが利用する貴重なライフラインのひとつ。

そのため、発電・送電を行っている電力会社の倒産リスクは極めて低いです。

また、賠償問題のある東京電力を除き配当利回りが高く、高配当株投資に向いている業種に見えます。

2021年以降、株高状態が続いているため、高配当銘柄の配当利回りが激減しており、

高配当株の多くが株価が上がり、配当利回りが低い・・・

どこか高配当で買える銘柄はないかな?

といろんな高配当銘柄を物色している人は多いのではないでしょうか?

そのため、倒産リスクが低くかつ高配当である電力株は、高配当株投資において魅力的に感じられます。

ところが、電力株は2011年の東日本大震災を機に、超ディフェンシブな業種としての地位が一転。

各社原子力発電所が稼働停止や廃炉に追い込まれ、東京電力以外の地域の電力会社も収益が悪化してしまいました。

直近5年は各社の配当利回りは横這いから増配傾向なものの、10年さかのぼると各社減配や無配に追い込まれたところが多いです。

以上から検討すると、

・直近10年をみると、減配・無配となった企業が多い

・原子力発電所を保有していること自体が大きなリスク

・原子力以外は火力発電がメイン。世界の脱炭素、ESG投資の流れに逆行している

といった3つの理由から、

電力株への投資はおすすめできない

と結論付けられます。

この記事では、

ポイント

- 電力株がおすすめできない3つの理由

- どうしても電力株等インフラ系の銘柄へ投資したい場合のおすすめ銘柄

を解説しております。

解説する私の投資歴は以下のとおり

TAKASUGIの投資歴

- 2008年より株式投資を開始して14年生き残り続ける

- 2011年に東電株で大失敗→年末には資産10万円割る

- 2012~2015年 FXメインで買ったり負けたり・・・トータルちょいプラス

- 2016年~2020年 FXをやめ高配当株と若干グロース株も少々(年20~30万プラス)

- 2020年下半期 コロナショックで銘柄選びに失敗。減配しない高配当リストを作成し今に至る

- 2021年1月 資産1,000万円達成

本記事を読むことで、

・なぜ、電力株は高配当株投資に向かないのか?

・高配当株投資において、銘柄選びの重要性

が理解できるようになります。

今後の投資判断の参考としていただけると幸いです。

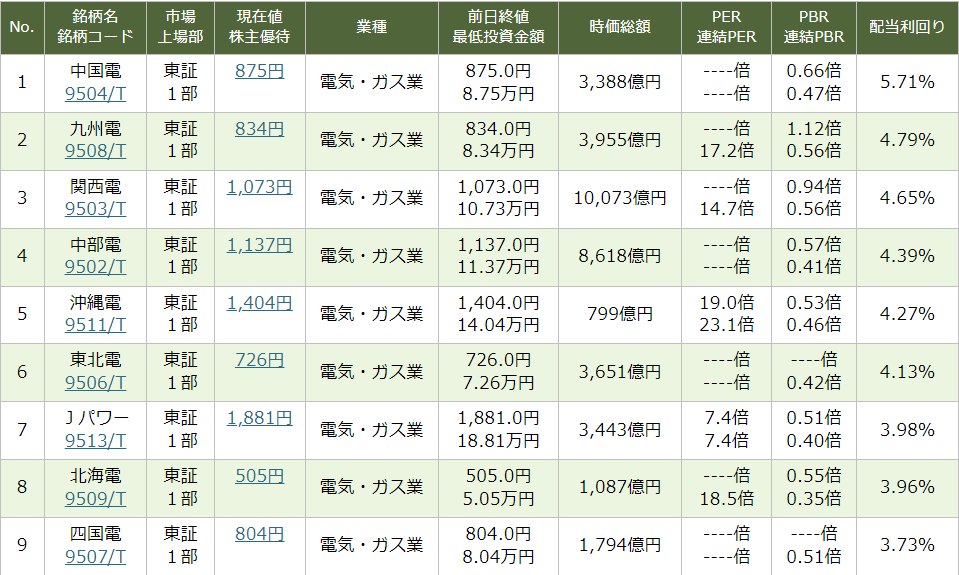

主な電力会社株の配当利回り

上図は、電力・ガスセクターの銘柄を配当利回りが高い順に並べております。

東京電力を除き、高配当がずらりと並んでいることが分かりましたね。

しかも、株価はどこも2,000円を超えておらず、投資金額も低く抑えることができます。

この点だけ切り取って見てしまうと、

電力株って高配当だし購入金額も安い!

初心者であまり投資できない私にぴったり!!

なんて思ってしまう方もいらっしゃるでしょう。

しかし、業績や財務状況、過去の配当履歴まで深堀していくと、

電力株の闇の部分

が見えてくるのです。

電力株が買いではない3つの理由

前述のとおり、電力株はおすすめできません。

その理由は、以下3点に集約されます。

- 直近10年をみると、減配・無配となった企業が多い

- 原子力発電所を保有していること自体が大きなリスク

- 原子力以外は火力発電がメイン。世界の脱炭素、ESG投資の流れに逆行している

それでは、1つずつ解説していきます。

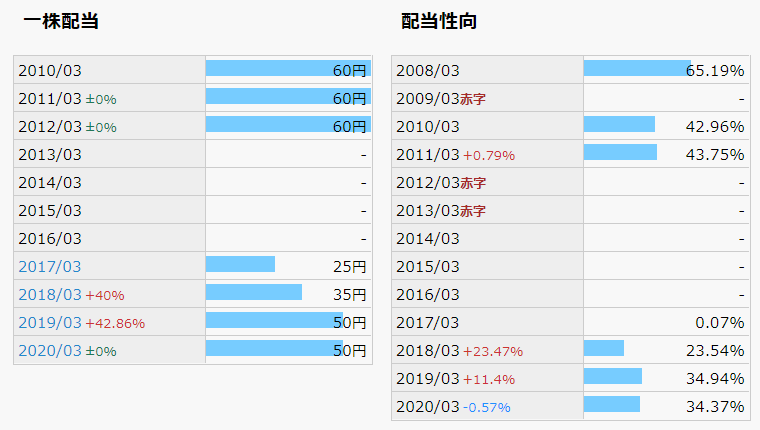

直近10年をみると、減配・無配となった企業が多い

上図は、規模では東電に次ぐ業界2位の

関西電力

の直近10年の配当履歴です。

このところは配当が復活し高配当銘柄に戻りましたが、2013年3月期から2016年3月期まで4期無配です。

また、配当が復活しても、まだ10年前の水準にも至っておりません。

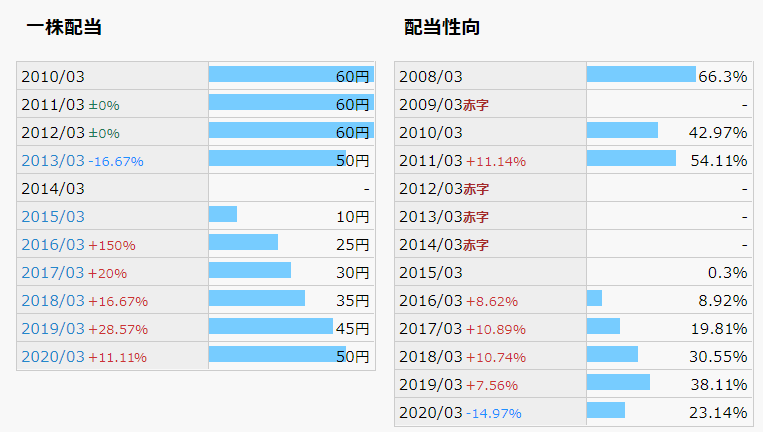

次の図は中部電力の直近10年の配当推移です。

こちらも関西電力程ではありませんが、2014年3月期に1度無配に転落しております。

そして、

両社ともに複数の期で赤字になっている

ことが分かりますね。

電気ってみんな毎日使っているのに、意外と儲からないんだ・・・

と驚く方も多いのではないでしょうか?

このように、過去に収益が悪化し減配した履歴がある以上、

安心して長期保有できない

と判断できるのです。

原子力発電所を保有していること自体が大きなリスク

下記サイトより、福島原発を廃炉にするのに、22兆円ものコストがかかるとのことが分かります。

三菱総合研究所サイト内より引用

東京電力の年間売上(利益ではありません)が6兆円くらいということを考えると、

原発の廃炉がいかにコストがかかるか

分かることでしょう。

各地域の電力会社は沖縄電力を除き、原子力発電所をいくつか保有しています。

震災直後程「脱原発」の声は上がっていないものの、今後原発廃止の流れが加速するようなことがあれば、各社に同等のコストがかかることに💦

放っておいても稼働できなければ

利益を生まず維持費だけ垂れ流す資産(というか負債)

となるため、原発を抱える電力会社はリスクがあると考えられます。

また、どこかで震災が起こるようなことがあれば、2011年の東京電力と同じ道をたどるということも不安材料です。

原子力以外は火力発電がメイン。世界の脱炭素化、ESG投資の流れに逆行している

それなら、

原発を保有していない「沖縄電力」なら投資対象にしてもいいんじゃない?

という意見も出てくることかと思います。

しかし、日本の電力業界にはもう一つの懸念材料として、

脱炭素化

という問題が存在!?

現在、多くの原子力発電所が稼働停止している中、各社発電のメインは火力発電。

そのため、ガンガン二酸化炭素を排出し発電しているため、これを別の発電方法に少しずつ切り替えなければなりません。

そうなると、各電力会社は原子力他、風力や水力といった他の発電方法に切り替える必要があります。

特に、沖縄電力は火力発電の依存度が他社より高いため、

脱炭素化・ESG投資の流れに逆行している

企業となります。

今後、古い火力発電所の稼働を縮小せざるを得ない状況に追い込まれると、収益が悪化する懸念があるのです。

それでも電力会社株を購入したいなら・・・

上述のとおり、基本的に日本の電力会社への投資は、あまりおすすめできません。

しかし、現在高配当株が全体的に株価が高く、手を出しにくい状況が続いております。

そのため、

リスクは分かったけど、やっぱり電力株にも投資してみたい!!

という方もいらっしゃることでしょう。

そこで、以下3社を検討候補とします。

Jパワー(9513)

まず、電力会社へ卸売しているところが、他の地域の電力会社と一線を画しております。

そのため、東日本大震災を受けても、収益は悪化しませんでした。

また、

上場以来減配がない

ことも、高配当株投資において大きなプラス材料です。

電力株はどこがおおすすめ?

と質問を受けたら、真っ先にJパワーを挙げます。

ただ、2018年以降は利益が落ちてきているため、過度な期待は禁物。

やはり、電力株は火力発電からクリーンな発電方法へ切り替えるコスト増が重しで、利益が伸びていない印象です。

あわせて読みたい

Jパワー(9513)の配当推移 メリット・デメリットから見る投資適格性は?

沖縄電力(9511)

前述のとおり、原発が唯一ありません。

原発の事故や廃炉コストといったリスクがないため、他の電力会社と一線を画しています。

また、

直近10年で減配がない

ことから、最有力は沖縄電力かと存じます。

あとは、火力発電メインのため、これから如何にしてクリーンな発電方法に置き換えていくかが課題です。

中国電力(9504)

こちらは原発を保有しておりますが、1基のみ。

1株配当は

ずっと50円を維持

し続けております。

減配履歴がないことは、一つの強みです。

ただ、沖縄電力と違い10年間で2度赤字を出しており、2021年3月期予想も前期比77.8%もの減益です。

収益がイマイチのため、また赤字続きになると減配リスクは大いにあり得ますね。

2022年9月18日追記

中国電力の2022年3月期は、10円減配の1株配当40円となりました。

また、2022年9月13日に発表された業績予想および配当予想では、赤字拡大、無配転落が発表されました。

>>>詳細はこちら

よって、買ってもいい銘柄からは外れることとなりました。

中部電力(9502)

原発は3基保有。

2012年3月期から3期連続で赤字となり、

2014年3月期は無配に転落

翌年から持ち直して、コロナショックまでは連続増配が続きました。

2021年3月期は配当維持となりましたが、各社大幅減益の中前年比30%弱で収まった点は評価できるかと。

また、中部電力は三菱商事と連携し、オランダの電力会社を買収。

海外事業を本格化したことで、成長性のない電力業界では唯一業績拡大を期待できるところは評価できます。

まとめ

最後に、本記事のまとめとして、電力会社の3つのリスクをおさらい。

・直近10年で収益悪化により減配・無配に転落した企業が多数

・原発の廃炉によるコスト、事故による賠償などの原発保有リスク

・火力発電がメインのため、脱炭素・ESG投資に逆行している

以上から、安心して保有し続けることができず、高配当株投資の推奨銘柄からは外れます。

しかし、2021年以降、日経平均は30,000円前後と高い水準にあり、以前のように優良な高配当株はそう多くありません。

そのため、一部のリスクに目をつむれば、上記で紹介した3社のみポートフォリオの極々一部とするようにしましょう。

あわせて読みたい関連記事

日本株で高配当ポートフォリオを作るのにおすすめの証券会社

松井証券は、早くから少額(10万円以下)は手数料無料と、投資金額の少ない方に重宝しておりました。

画面も見やすく使いやすいため、初心者の方におすすめできる証券会社です!

松井証券