・毎日の仕事や人間関係がつらい

・やりたいことをやる時間がない

といった悩みをかかえたサラリーマンは多いのではないでしょうか?

そして、どんなに仕事がつらくても、

・目先の生活のために、働かなければならない

・今はよくても、老後など将来が不安

といった理由から、なかなかサラリーマンを辞められず続けている人は多いかと存じます。

しかし、こういった悩みを解決できる手段が、最近話題のFIRE(経済的自立)です。

実は、こういったサラリーマンの悩みは、FIREすることでほぼ解決します。

なぜなら、経済的自由を得ることで、

・会社を辞めるという選択肢を持つことができる

・会社を辞めれば嫌な人に会わなくて済む

・本当にやりたいことに没頭することができる

といったことができるようになるからです。

私は、本記事に記載している内容を実行することで、着々とFIREに近づいています。

おかげで、10年前に0に近かった資産を9年で1,000万円を超えるまで膨らませることができました。

この記事では、サラリーマンこそFIREを目指すべき3つの理由、具体的にFIREを目指す方法を紹介しております。

この記事を読むことで、サラリーマンを辞めて自由を手に入れる糸口をつかめるようになります。

結論として、FIREするための具体的な方法は、

①自分の年間収入と支出を把握する

②支出を最適化し、貯蓄額を増やす

③生活費や万一の際に備えた資金を除き、余剰資金で資産運用する

となります。

この記事に書いていることを実行し、1日でも早く自由な時間を手に入れましょう!

FIREとは何か?

FIREとは、

Financial Independence, Retire Early

の頭文字を取った経済的自立と早期リタイアという意味です。

サラリーマンは会社に依存しているため、年収2,000万円でも経済的自立をしているとは言えませんね。

FIREはアメリカ発祥のムーブメントで、

早くリタイアし自由な時間を手に入れ、本当にやりたいことをやって生きていこう!!

という考え方です。

近年では日本でもブームが起きており、かなり認知されるようになりました。

FIREに関する書籍はいくつも発売されておりますので、興味ある人のために下記へいくつか紹介しておきます。

サラリーマンがFIREするべき3つの理由は?

・家族や子供といっしょに過ごす時間が少ない

・仕事や人間関係によるストレスで体調が悪い

・時間が取れず、やりたいことをやる時間がない

サラリーマンの悩みは人それぞれではありますが、おおむね上記のいずれかに当てはまる人は多いかと存じます。

ちなみに、私は全部当てはまります。

最近はずっと仕事量が多く、帰りが遅かったり、帰ってから休日も仕事をしたりすることが多いです。

そのため、家に帰ってからも精神的に休まることがなく、体調が思わしくありません。

体重も、

4年前 → 68キロ

現在 → 56キロ

まで激減してしまいました。

ダイエットより、どうすれば健康的に体重を増やせるかが悩みです。

最後に、やりたいことは下記のとおり腐るほどあります。

・ブログ

・資産運用

・読書

・英会話

・プログラミング

・日本の100名城めぐり

・子供と時間を気にせず遊ぶ

サラリーマンとして60代まで我慢していたら、老後までほとんど何もできません。

もちろん上記は私の例を当てはめただけですが、サラリーマンのみなさんならどれか必ず当てはまるはずです。

こういった悩みを解決するために、「FIREする」もしくは「いつでもFIREできる状態になる」ことを目指すべきでしょう。

FIREするために覚えておきたい4%ルールとは?

FIREを目指してその手の本を読み漁っていると、

4%ルール

という言葉がたびたび出てきます。

これはアメリカにあるトリニティ大学というところで発表された、トリニティスタディという論文が起源です。

簡単に説明すると、

資産の4%を取り崩して1年間生活できれば、30年後も100%資産が残っている

ということ。

よって、年間支出を25倍した数字が、FIREするのに目指すべき数字であると理解できるのです。

FIREを目指すには投資が不可欠

FIREを目指す上で、投資することが前提条件となります。

貯蓄だけでは、なかなか資産を増やすスピードを上げられないためです。

そのため、

投資で損するのが怖いから絶対イヤ!

という人にはおすすめできません。

投資できない人は、副業を始めるなど別の方法で経済的自由を目指しましょう。

ちなみに、もし不安なのが老後資金だけならば、実は貯蓄だけでも達成可能です。

◆老後資金だけなら、貯蓄のみで資産形成できてしまう理由とは?

年収400万円平均で40年働いたとしたら、生涯で1億6,000万円稼いだことになります。

老後資金の不足は2,000万円と言われており、賛否あるものの一旦これを信用するとします。

もし生涯サラリーマンとして稼いだ金額が1億6,000万円だったとしたら、その9割を使っても1,600万円残ります。

貯蓄率15%に上げれば2,400万円となるため、老後資金はクリアです。

稼いだお金の85%使っても、老後資金は貯蓄だけで十分形成できる金額なのです。

FIREするためのロードマップ

①自分の年間収入と支出を把握する

②支出を最適化し、貯蓄額を増やす

③生活費や万一の際に備えた資金を除き、余剰資金で資産運用する

自分の年間収入と支出を把握する

まず、自分が年間

①どれだけの収入があるか

②どれだけの支出があるか

を把握しましょう。

前述のとおり、年間支出を理解していないと、目指すべき数字が見えてきません。

家計が毎年黒字になっているのか、黒字だとしたら収入(手取り)の何%を貯蓄できているのか計算します。

すると、今の生活を続けて、

FIREできるか否か?

あと何年でFIREできるか?

が見えてきます。

また、下記金融庁のサイトから、資産形成のシミュレーションをすることが可能。

資産運用シミュレーション : 金融庁 (fsa.go.jp)

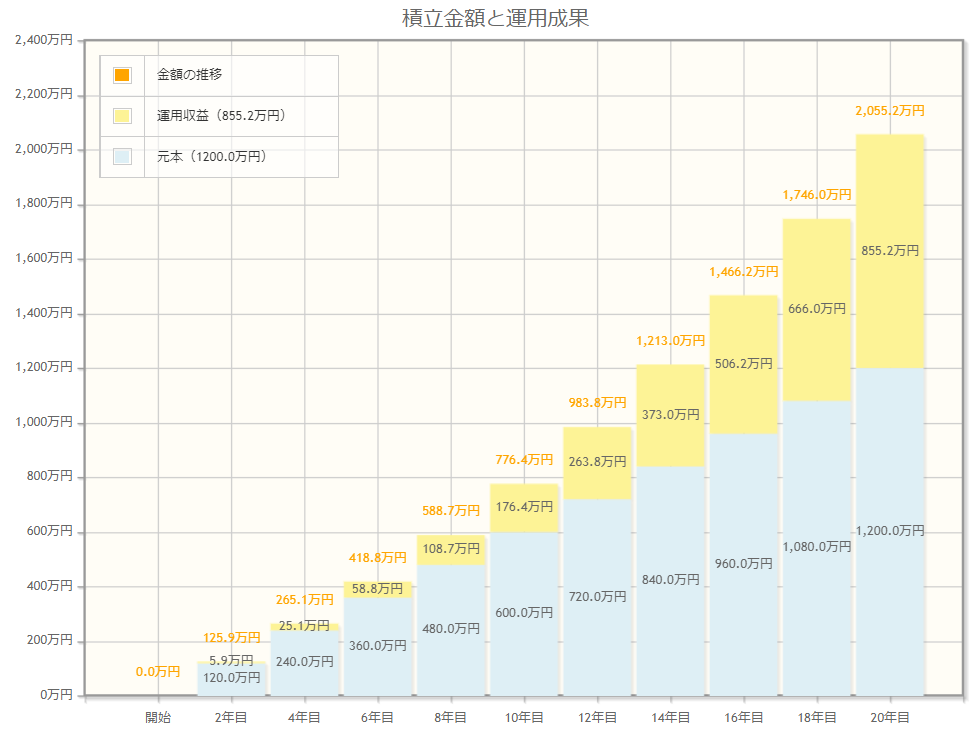

試しに、

・毎月5万円

・利回り5%

・投資期間20年

でシミュレーションしてみます。

20年後に、

・元本 1,200万円

・利益 855.2万円

・合計 2055.2万円

となることが分かり、非常に便利です。

複利計算は自分でやると訳が分からなくなってくるので、こういったサイトは重宝しますね。

支出を最適化し、貯蓄額を増やす

年間収支を把握できたら、次は支出の最適化です。

収入を増やすことは、特別なスキルでもない限り、特に給料の上がらない日本では難しいです。

しかし、支出を減らすことなら誰でもできます。

今まで当たり前の支出と思っていたものが、見直すと不要だったということはよくあるもの。

以下に具体例を挙げますので、可能なものから着手してみて下さい。

・家賃が安い物件・エリアへ引っ越し

・ほとんど乗らない自家用車の売却

・利用していないサブスクリプションの解約

・プランのお得な電力会社への切り替え

・携帯料金プランの見直し

・加入済みの保険の見直し

尚、支出の最適化はFIREして有名な「三菱サラリーマン」さんの言葉を引用しています。

※この記事の最初の方で紹介させていただいた書籍の著者でもあります。

「節約」だと食事制限や趣味を諦めるといった苦行になります。

それでは長く続かないため、上記例のような

・削って大きな効果が見込めるもの

・削ることで精神的に痛みを伴わないもの

から支出を見直すとうまくいくでしょう。

生活費や万一の際に備えた資金を除き、余剰資金で資産運用をする

おすすめの投資手法①

インデックス投資

おすすめの投資手法②

高配当株投資

FIREするのに最も重要なことが資産運用です。

投資と聞くと、ギャンブルや損をする怖いものと、日本ではまだまだ思われている実情。

しかし、日本で日本の株式市場しか見ていないと分かりませんが、世界経済は順調に成長しております。

そこで、おすすめする投資手法がインデックス投資です。

下図はアメリカを代表する指数である「S&P500」のチャートです。

10年前に投資していれば、アメリカ上位500社の平均値へ投資したとしても、投資資産は3倍ほどに膨れ上がっております。

こういった指数に連動する投資信託を購入して毎月積み立てていく投資手法を「インデックス投資」といいます。

アメリカのような右肩上がりの指数へ投資すれば、特別な投資スキルなしでも結果が出せるのがメリット。

日経平均は1989年以来、最高値を更新できず右肩上がりでないため、投資NGなインデックスです

わざわざ無数ある銘柄の中から将来上がるのを予測しなくても、資産を増やすことができるのです。

また、高配当株投資もおすすめできる投資手法。

値上がりを予測するのは非常に難しいですが、支払われる配当金は決算時に発表されておりますので予想しやすいです。

ただ、こちらは決算書を読んで業績を読み解くスキルが必要となります。

業績が悪かったり、借入が多く財務が悪かったりすると、配当金を支払ってくれない可能性があるからです。

インデックス投資を基本としつつ、それだけでは物足りないようでしたらチャレンジしてみるといいでしょう。

高配当株投資は毎年キャッシュを生んでくれるので、目先の生活も向上させられるメリットもありますよ。

尚、いずれの投資手法を行うにしろ、1日でも早くFIREするために重要なことは、

入金力を上げること

です。

年間10万円しか投資に回せないようでは、仮に5%の利益が出たとしても5,000円(税引き前)しか増やせません。

しかし、同じ利回りで年間100万円を投資に回すことができれば、50,000円の利益になります。

最速でFIREするためには多くの資金を投じることとなるため、前項の支出の最適化は投資した後も重要と考えて下さい。

また、万一に備えた生活費ですが、単身・ファミリーなど家族構成によるものの、

生活費の半年~1年分

が妥当でしょう。

最近、厚切りジェイソン氏が

生活費3ヶ月分を除いて、全部VTI(全米株式)

と言っておりましたが、個人的にファミリー世帯は心もとない気がします。

ある程度個人差が出るところなので、自身のリスク許容度や同居のご家族と相談して決めましょう。

尚、世帯によって月間支出は異なるものの、下記総務省の家計調査から、2人以上世帯の場合約28万円であることが分かります。

なので、

28万円 × 6ヶ月 = 168万円

が一つの目安と考えましょう。

総務省家計調査より引用

あわせて読みたい(インデックス投資)

インデックス投資初心者はこれだけ覚えればOK! 3つの銘柄選びの方法は?

-

-

インデックス投資初心者はこれだけ覚えればOK! 3つの銘柄選びの方法は?

スポンサーリンク といった悩みにお答えします。 結論として、以下の条件で銘柄を選びましょう。 ①投資対象は株式②投資先(国)は「全世界」or「アメリカ」③手数料(コスト)が低いものを選ぶ たったこの3 ...

続きを見る

あわせて読みたい(高配当株投資)

知らなきゃヤバイ?【日本株】高配当株ポートフォリオの作り方

-

-

【2024年版】日本株高配当ポートフォリオの作り方

スポンサーリンク こんなお悩みを抱えている個人投資家が多いのではないでしょうか? 最初に、私の株式投資プロフィールを紹介 こんな感じで、私も最初は何度もやり方、銘柄選定を間違えました(笑) でも、失敗 ...

続きを見る

できる人は副業を始め収入を増やそう

副業をすることで収入をアップさせれば、投資へ回せる資金を増やすことができます。

副業でおすすめなのはブログです。

パソコン1台あれば誰でも始められます。

ブログのメリットとしては、

・初期投資はレンタルサーバーと独自ドメインで、1万円くらいと少ない

・文章力が身に着き、仕事にも役立つ

です。

反対にデメリットは、

・収益が出るまで1年以上かかることが多い

です。

ブログはなかなか結果が出ず、途中で諦める人が多いです。

私もぜんぜん収益は出ておりませんが、SNSやYouTubeで成功者のマネをしたら4桁ブロガーまで来れました!!

投資と同じで、とにかく長く続けることが成功の秘訣ですね。

ただ、無料ブログでは基本収益化できないため、前述のように有料のレンタルサーバーと独自ドメインを取りましょう。

興味がある人のために、以下におすすめどころを紹介しておきますね。

◆おすすめのレンタルサーバー

エックスサーバー

◆おすすめの独自ドメイン

現在私がブログで収益を上げているのは、「Googleアドセンス」からの広告収入です。

アフィリエイトと違って、クリックされれば成果になるためおすすめです。

ただし、ある程度サイトを作り上げないと審査が通らないため、以下の記事を参考に合格を目指して下さい。

あわせて読みたい

【Googleアドセンス】審査を1発通過した、私のやり方を紹介

-

-

グーグルアドセンスの審査が通らない方必見 初心者が1発合格した方法を伝授!

スポンサーリンク 2020年6月25日、私はグーグルアドセンスの審査に合格しました。 審査通過の方法は他のサイトにいくつも掲載されていますが、ここでは申請する上で私が意識したところを紹介します。 こん ...

続きを見る

まとめ

①自分の年間収入と支出を把握する

②支出を最適化し、貯蓄額を増やす

③生活費や万一の際に備えた資金を除き、余剰資金で資産運用する

現在仕事が楽しくてすぐFIREを目指す必要のない人でも、私はFIREを目指してみるべきと考えます。

その理由は、いつまでも今の仕事が楽しいとは限らず、また人事異動次第で人間関係が難しくなる可能性があるからです。

そのため、今の仕事が楽しくても散財せず、いつでもFIREできる状態にしておくのが望ましいと思います。

まず貯蓄が少ない人は支出の見直しからとなりますが、すでにまとまった余剰資金のある人は、すぐにでも投資を始めるべきです。

なぜなら、世界経済は成長を続けているため、早く始めた方がより多くの利益を得られるため。

以下がおすすめの証券会社となりますので、まずは口座開設から行って、FIREへの一歩を踏み出しましょう!!

インデックス投資におすすめの証券会社

インデックス投資を始めるなら、SBI証券がおすすめ!

ポイント① 取扱銘柄が豊富

ポイント② 連携しているポイントが貯まる・使える

などなどメリット満載ですよ♪

日本株で高配当ポートフォリオを作るのにおすすめの証券会社

日本株へ投資するなら、松井証券がおすすめ!

早くから少額(10万円以下)は手数料無料と、投資金額の少ない方に重宝しておりました。

現在は、25歳までの方なら手数料無料!

画面も見やすく使いやすいため、初心者の方におすすめできる証券会社です!!

投資資金の少ない人におすすめの証券会社

余裕資金があまりない人には、LINE証券がおすすめ!

なんと1株から買えるので、投資金額100万円未満の人は口座開設して損はありません。