ジェイエイシーリクルートメント(2124)の投資判断について。

あまり耳慣れない企業かと思いますので、

高配当だけど、買って大丈夫?

聞いたことない企業なんだけど・・・減配や倒産リスクはないの?

といった不安から、大型株と違ってなかなか買いにいけず悩んでいる人は多いのではないでしょうか?

しかし、ジェイエイシーリクルートメントは以下の理由で十分高配当銘柄として優秀です。

①ROE・営業利益率が高く稼ぐ力がある

②自己資本比率70%以上

③フリーキャッシュフローは10年以上プラス

④こびと株さんのポートフォリオ例にも組み込まれている

私は2008年より株式投資を始め、14年目になります。

これまでも高配当株を中心に買ってきましたが、高配当だけが取り柄の罠銘柄の減配に悩まされてきました。

そこで、2011年東京電力株での大失敗して以降、業績・財務状況が良好な銘柄を厳選して投資することに。

そのおかげで、今では1,000万円を超える資産に増やすことができました。

そんな私+権威あるこびと株さんが推奨例に挙げているため、ほぼ間違いない銘柄です!

この記事では、ジェイエイシーリクルートメントのメリット・デメリットを確認していきます。

この記事を読むことで、

・JACリクルートメントのような中小型銘柄を安心して買うことができるようになる

・高配当なだけが取り柄の「地雷銘柄」を回避することができる

ようになります。

それでは、順番に解説していきますね。

株探へ飛びます>>>JACリクルートメント(2124)

ジェイエイシーリクルートメントの配当金はいつ、いくらもらえる?

ジェイエイシーリクルートメントは12月決算のため、

・12月

の最終営業日の2営業日前までに株を保有していれば、配当金をゲットできます。

ただし、多くの企業が中間決算後に配当金をもらえるのに対し、JACリクルートメントは本決算後の年1回のみの配当支払いとなります。

配当金の受け取りは決算の約3ヶ月後となることから、

・3月

となります。

直近3年の1株配当は、

・2019年3月 80円

・2020年3月 80円

・2021年3月 73円

となりました。

2021年3月期は減配となりましたが、代わり多くの自社株買いを行っており、トータルでは前年同等の株主還元となりました。

株主還元の意欲は高いことが伺えますね。

ジェイエイシーリクルートメントの配当利回りは?

ジェイエイシーリクルートメントの2022年12月期の1株配当は、75円予想となりました。

そのため、対配当利回りでの買いの目安は以下のとおり。

配当利回り3.75% → 2,000円

配当利回り4% → 1,875円

配当利回り4.5% → 1,666円

配当利回り5% → 1,500円

2,000円割れから、目安の配当利回り3.75%となります。

2022年2月18日現在、1,800円台で推移しており、配当利回り4%台と非常に高いです。

現在増配ストップで直近減配もあったため、なるべく利回りが高いときを狙って購入していきたいですね。

ジェイエイシーリクルートメントってどんな会社?

セクター(業種)はサービスですが、主な事業は人材紹介。

外資系企業への紹介が強みのようです。

転職活動している人は、知っている方もいるのでは?

もう少し詳しく知りたい!

といった人は、下記をご覧ください。

●人材紹介事業が主力、国際人材採用に強み

人材紹介事業を主力とする。英語や中国語などの語学力を有する国際人材の採用ノウハウを持ち、日系企業のみならず、外資系企業の人材ニーズ、加えて海外進出企業に求められる国際人材の紹介に強みを持つ。

イギリスおよびアジアに展開する、JAC Recruitment Group各社と人材紹介事業の提携契約を結ぶことにより、人材紹介の国際ライセンスを取得し、国内外の多様な人材ニーズに対応する。また、子会社のシー・シー・コンサルティングを通じて、主に国内に進出している外資系企業をターゲットとした求人情報サイト「キャリアクロス」の運営を中心として、求人広告事業も行っている。

<売上構成>(20/12期連結、外部顧客への売上高): 国内人材紹介事業90%、国内求人広告事業1%、海外事業9%。

1988年、人材紹介事業を目的としてジェイ エイ シー ジャパンを設立。2009年、現商号に変更。11年、主に英語での交渉を要する国内外資系企業の中高額案件に特化した、完全子会社JAC Internationalを設立。13年、シー・シー・コンサルティングを子会社化。18年、JAC Recruitment Asia Ltd(本社:シンガポール)を子会社化。

松井証券サイト内より引用

ジェイエイシーリクルートメントのメリット

冒頭の繰り返しとなりますが、JACリクルートメントのメリットは以下のとおり。

①ROE・営業利益率が高く稼ぐ力がある

②自己資本比率70%以上

③フリーキャッシュフローは10年以上プラス

④こびと株さんのポートフォリオ例にも組み込まれている

ROE・営業利益率が高く稼ぐ力がある

売上は10年前の4倍以上です。

純利益も10年前とくらべると6~7倍になっておりますが、コロナの影響で2020年以降足踏み状態。

2022年12月期は最高益付近まで戻しているため、今後の飛躍に期待です。

JACリクルートメントの業績を見て、目を引くところはやはり収益性。

今期の予想ROEは30.96%、営業利益率は21.71%と非常に高い!

どちらの指標も2ケタいっていれば優秀なので、それをはるかに超えております。

稼ぐ力は非常に高く、大きな減配リスクは低いと感じます。

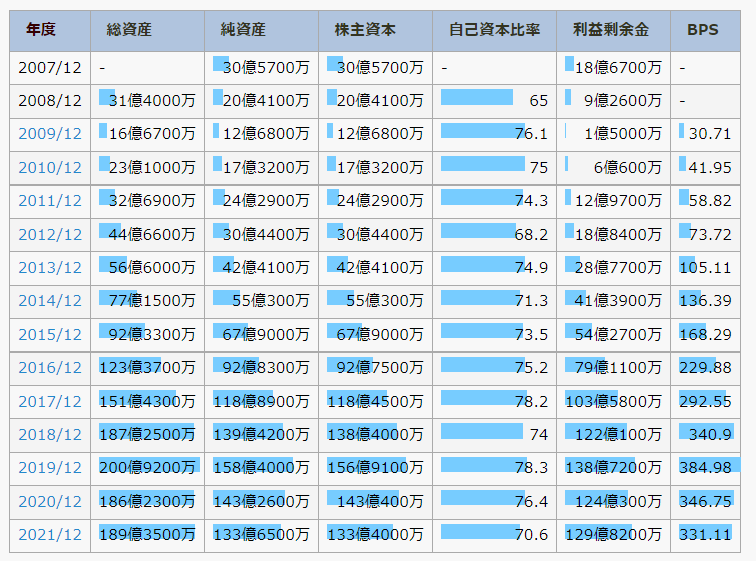

自己資本比率70%以上

JACリクルートメントの総資産は10年で4倍くらいに増加。

同時に純資産も同じくらい増えております。

そして、財務面で高配当株投資家が見るべき項目は、自己資本比率。

こちらは70%前後と常時高い数字を維持しております。

自己資本比率は、おおむね40%以上が適切と言われております。

利益は積み上がりかつ借金がないことから、倒産リスクは低いとみていいでしょう。

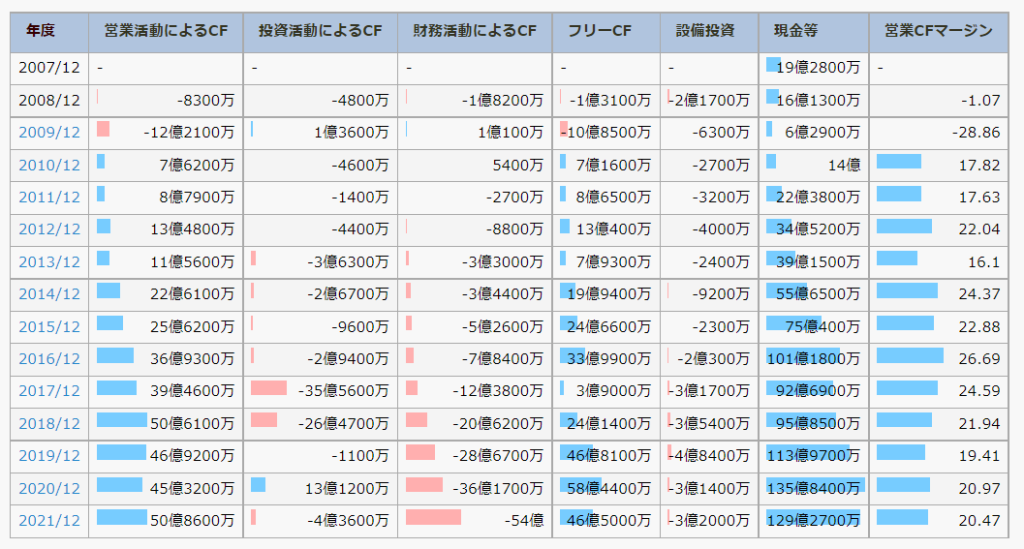

フリーキャッシュフローは10年以上プラス

キャッシュフローで見るべき項目は、

・フリーキャッシュフローがプラスの期が多いか

・現金等は順調に積み上がっているか

の2点。

ジェイエイシーリクルートメントのフリーキャッシュフローは、10年さかのぼってもプラスを維持しております。

また、現金等も順調に積み上がっておりますね。

2020年はコロナの影響で、収益がかなり落ちてしまいました。

しかし、これまで積み上げられた現金のおかげで、大きな減配なく乗り切ることができましたね。

今後も不況による減益はあれど、盤石な財務状況で乗り切ることができそうです。

こびと株さんのポートフォリオ例にも組み込まれている

有名な高配当株ブロガーのこびと株さんは、毎月高配当株の利回りランキングを記事にされています。

※最近はあまりネタがないのか、簡略化していることもありますが・・・

そのブログの最後の方で、

もしこれから日本株高配当ポートフォリオを作るとしたら、こんな感じの銘柄と比率にします

といった一覧表が出てきます。

その中でジェイエイシーリクルートメントは毎月採用されており、有名な方にも評価されていることが伺えます。

これから投資を始める人、始めたばかりの人は、こういったインフルエンサーが推奨する銘柄を購入していくのをおすすめします。

成功者をマネすることが、自分も成功者になる秘訣です。

あわせて読みたい

株初心者は、こびと株さんなど有名ブロガーの推奨銘柄を参考にしよう

-

-

【初心者向け】こびと株さんなど有名ブログや書籍を参考にポートフォリオを作ってみよう

スポンサーリンク 高配当株投資において、銘柄選びは超重要 配当利回りが高いだけではなく、 企業の業績・財務状況が良好であること がポイントとなります。 とはいえ、初心者にとって企業分析することは至難の ...

続きを見る

ジェイエイシーリクルートメントのデメリット

ジェイエイシーリクルートメントにはメリットがたくさんある一方、デメリットにも目を向けなければなりません。

デメリットは、おおむね以下の2点に集約されます。

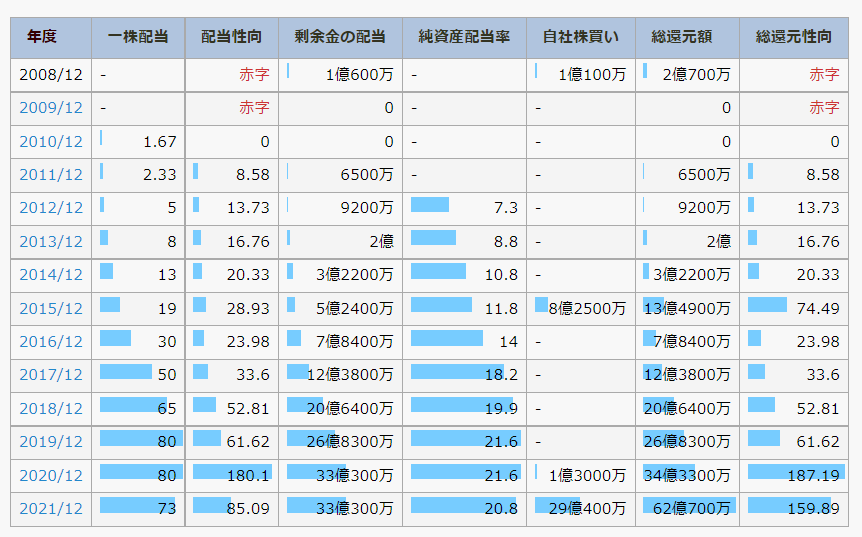

①配当性向が高め(2020年12月期はタコ足配当)

②景気に非常に敏感である

配当性向が高め(2020年12月期はタコ足配当)

2019年12月期までは許容範囲内の配当性向ですが、2020年12月期はもろにコロナの影響で収益が悪化!?

黒字で着地したものの1株配当は維持したため、利益を大きく超える180.1%もの配当性向となってしましました。

翌2021年は、

1株配当 80円 → 73円

へ減配し、それでも85.09%もの配当性向となっております。

今後も収益が悪化すると減配リスクがあることは否めませんね。

しかし、2020年はコロナショックというこれまで経験したことがない出来事が起こりました。

そのため、利益を出せなかったことは仕方のないこと。

むしろ、超大企業でもないのに黒字にできたことは、評価されるべきです。

また、2021年12月期は減配しているものの、表の右側に目を移すと多くの自社株買いを29億円も行っています。

株主還元の意欲は非常に高いと見て取れますので、現時点での配当性向の高さは気にしなくてもいいでしょう。

景気に非常に敏感である

2020年はご存じのとおり、コロナウイルスが猛威を振るいました。

そのため、2019年→2020年で60%弱の減益となっております。

このように、私が他に購入している高配当銘柄に比べると、あきらかに減益幅が大きいです。

そのため、将来コロナショックと同等のことが起こった場合、同じように大幅減益になることは否めません。

当然、株価は下落し減配も覚悟することとなりますので、この点は注意が必要でしょう。

とはいえ、その後2年で過去最高益付近まで戻ってまいりました。

未だ回復できない企業が多い中ある程度回復してきているため、この点もそこまで問題視する必要はないでしょう。

ジェイエイシーリクルートメントの月足チャート

最後に、ジェイエイシーリクルートメントの月足チャートを見ていきます。

2019年までは過去最高益を更新してきましたが、2020年のコロナショックで大失速!?

しかし、その後は徐々に値を戻してきている状況です。

きれいな右肩上がりではなくなっておりますが、間違いなく下落トレンドではありません。

月足チャートからの判断は問題なしと見ていいでしょう。

まとめ

◆ジェイエイシーリクルートメントのメリット

・ROE・営業利益率が高く稼ぐ力がある

・自己資本比率70%以上

・フリーキャッシュフローは10年以上プラス

・こびと株さんのポートフォリオ例にも組み込まれている

◆ジェイエイシーリクルートメントのデメリット

・配当性向が高め(2020年12月期はタコ足配当)

・景気に非常に敏感である

稼ぐ力と財務状況は非常に優秀。

しかし、配当性向が高すぎること、景気にはかなり敏感であることが懸念材料として伺えました。

どんどんポートフォリオに組み込むのは厳しいですが、銘柄やセクター分散するために少量持っておくのは全然ありです。

あわせて読みたい関連記事

-

-

【2024年版】日本株高配当ポートフォリオの作り方

スポンサーリンク こんなお悩みを抱えている個人投資家が多いのではないでしょうか? 最初に、私の株式投資プロフィールを紹介 こんな感じで、私も最初は何度もやり方、銘柄選定を間違えました(笑) でも、失敗 ...

続きを見る

-

-

厳選30銘柄公開:日本株で高配当ポートフォリオを作るとしたら?

スポンサーリンク といった悩みを抱えていませんか? そんな方は是非読み進めて下さい。 最初に、私の株式投資プロフィールを紹介 こんな感じで、私も最初は何度も銘柄選定を間違えました(笑) さて、高配当銘 ...

続きを見る

日本株で高配当ポートフォリオを作るのにおすすめの証券会社

松井証券は、早くから少額(10万円以下)は手数料無料と、投資金額の少ない方に重宝しておりました。

画面も見やすく使いやすいため、初心者の方におすすめできる証券会社です!

証券会社へ口座開設しないと投資が始められないため、まずは口座開設の手続きを進めていきましょう。