日本株高配当銘柄でポートフォリオを組む場合のおすすめ個別銘柄を紹介していきます。

第8回は「三菱HCキャピタル」です。(旧三菱UFJリース)

おすすめ理由は以下のとおり。

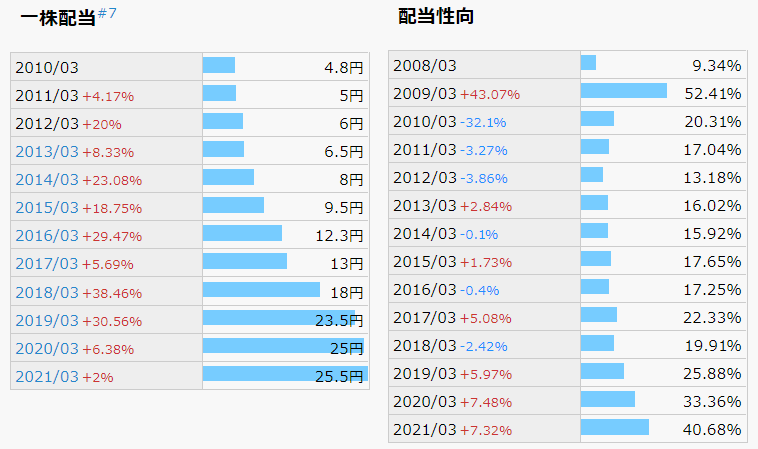

- 高配当かつ配当性向が低い。23期連続で増配中

- 株価は400~600円台で推移。少額から気軽に投資ができる

- 2022年3月期は過去最高益の見込みで1000億円も視野

株探へ飛びます>>>三菱HCキャピタル(8593)

三菱HCキャピタル の概要

オリックスと同じ「その他金融業」になり、リース会社です。

これまでの社名は「三菱UFJリース」でしたが、2021年4月に日立キャピタルと経営統合し現在の社名に変わりました。

経営統合により、リース業界2位となっております。

企業概要は以下のとおり。

●銀行・商社系とメーカー系の2社が経営統合して誕生した大手リース会社

松井証券サイト内より

リース・ファイナンスを中核事業とする銀行・商社系の三菱UFJリースと金融サービスを得意とするメーカー系の日立キャピタルが経営統合して誕生した大手リース会社。

三菱UFJリースは工作機械や店舗設備などのリース・ファイナンスを中核として、医療機器や不動産、そして航空機などのファイナンス・リースを手掛けてきた。また、再生可能エネルギー発電事業も展開してきた。日立キャピタルは保険・信託などを取り扱う金融サービスを得意分野として、事務機器や情報機器の販売店に対するリース・ファイナンス事業を手掛けてきた。欧州、米州、中国、ASEANの4極体制で海外事業も展開。

<売上構成>(22/3期1Q連結、調整額除く純利益): カスタマービジネス66%、アカウントソリューション20%、ベンダーソリューション3%、ライフ3%、不動産8%、環境・再生可能エネルギー4%、航空-7%、ロジスティクス2%、モビリティ2%、その他-1%。

16年に三菱UFJリースと日立キャピタルが資本業務提携を締結。21年4月に三菱UFJリースを継続会社として経営統合し、三菱HCキャピタルに改称。

高配当かつ配当性向が低い 。 23期連続で増配中

本記事執筆時点での配当利回りは4.44%で、最近の株高の状況でも依然高いままです。

また、配当性向へ目を向けても、50%を上回ったのが2009年3月期のリーマンショックまで遡ります。

しかも、わずかに50%を上回っただけで、オリックスが赤字になりかけたり、株価が10分の1になったりしたことに比べると、非常に安定感があることも伺えます。

そして、最も魅力的なのが連続増配。

かなり小刻みではあるものの、今期で23期連続増配の見込みです。

現時点で高配当なのに今後も増配傾向が続く可能性が高いため、早めに保有すれば利回りはどんどん上昇します。

同じリース会社のオリックス同様、購入優先度は高い銘柄と言えるでしょう。

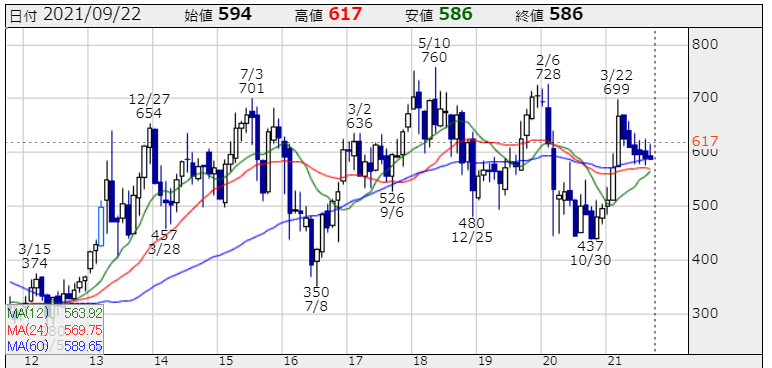

株価は400~600円台で推移。少額から気軽に投資ができる

上図は三菱HCキャピタルの月足チャートです。

2021年3月までは三菱UFJリースだったので、その期間の方が圧倒的に長いですが・・・

上図月足チャートのとおり、ほぼ400円から700円のレンジで推移しているため、高いときに購入したとしても投資金額は70,000円程で済みます。

倒産リスクは極めて低いとはいえ、どんな企業も万一は想定しなければなりませんが、仮に倒産してしまっても100株なら被害はたったの70,000円。

痛いことに変わりありませんが、この程度の被害で人生が詰むことは考えられません。

初心者や投資に充てられる金額があまりない方に、おすすめの銘柄と言えるでしょう。

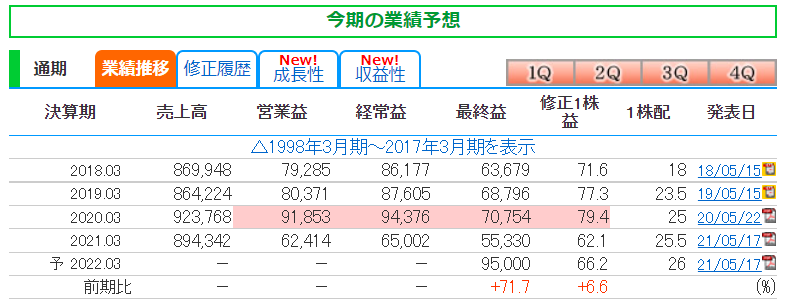

2022年3月期は過去最高益の見込みで1000億円も視野

過去最高益は2020年3月期の707億円。

2022年3月期は950億円を見込むため、過去最高益更新となりそうです。

ただ、2021年4月から日立キャピタルと経営統合したこともあり、単純に比較してよいか微妙なところ。

1株益は最高を更新しない見込みのため、ものすごく良い数字とまでは言えないと考えております。

とはいえ、コロナショックの影響は20%程度の減益で持ちこたえ、配当性向も50%を超えていないところは評価できます。

今後も安定した収益が見込め、減配リスクは少なくかつ連続増配を続けてくれる可能性は高いと言えるでしょう。

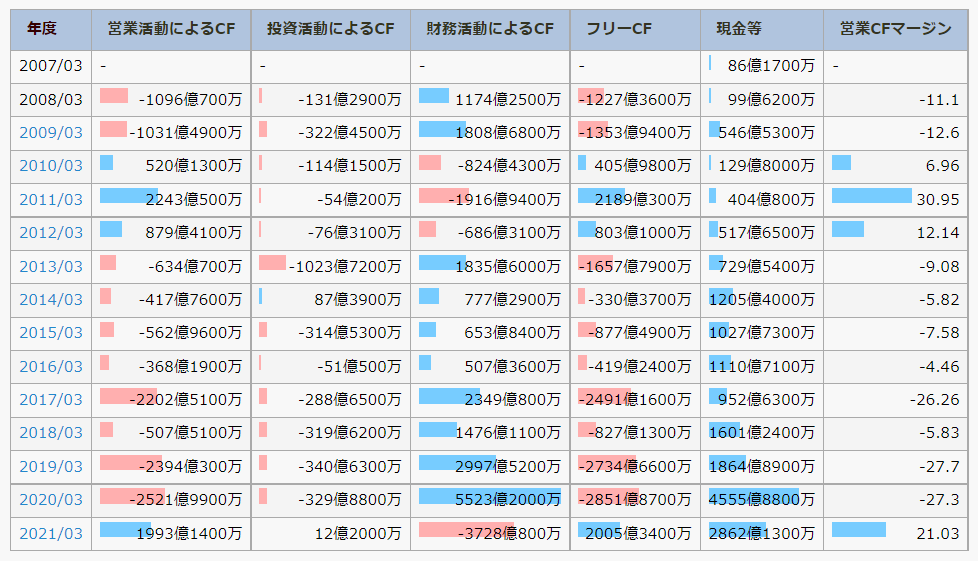

三菱HCキャピタルの不安材料

三菱HCキャピタルの不安材料はあまりありませんが、強いて言うと営業キャッシュフローおよびフリーキャッシュフローがしばしばマイナスになっていること。

2020年3月期の決算書を確認すると、マイナスの理由が「賃貸資産及びその他の営業資産の取得による支出」と記載されております。

この理由は想像ができて、例えば「自動車をリースして売上を上げよう」としたら、まず自動車を購入しなければなりません。

三菱HCキャピタルはリースが本業なので、毎年こういったリース用の資産を購入していることは容易に想像できます。

そのため、本来投資にあたるような支出が営業活動の経費の方へ計上されていると考えると、マイナスやむなしと考えられるのです。

ただ、同業のオリックスは営業キャッシュフローが常にプラスであることから、ここにリースセクター1位と2位の壁があるのかなと感じます。

まとめ

三菱HCキャピタルの魅力は何といっても連続増配。

早めに購入することで、今後もどんどん利回りが上昇していく可能性が高いからです。

収益も安定しており、高い確率で今後も高配当は維持されることでしょう。

ただ、リースセクター1位のオリックスと比較すると、1位と2位以下では大きな差があるように感じます。

三菱HCキャピタルは購入単価が安いため、資金の少ない人は「三菱HCキャピタル」、資金がある程度ある人は「オリックス」を優先的に購入していくようにしましょう。

◆関連記事

【2021年7月更新】日本株で高配当ポートフォリオを作るとしたら個別銘柄20選を紹介

◆日本株で高配当ポートフォリオを作るのにおすすめの証券会社