早くも2024年は1ヶ月が経ちました。不動産業界の人間としては投資どころではなく、この時期は多忙な日々を過ごしております。

さて、早速1月末時点で年初からどのくらい資産額が増減したか、確認していきます。

- これまでも高配当株投資をされている方

- 新NISA開始を機に投資を始められた方

- これから高配当株投資をしようかなと考えている方

は、是非どの銘柄を購入していこうかなど、ご参考いただければと存じます。

尚、日本の高配当株厳選30の銘柄は決めたのですが、記事など書く余裕がありません。いつか必ず更新するので、お待ちいただいている方がもしいらっしゃるようでしたら、すごーーーく気長にお待ち下さい。

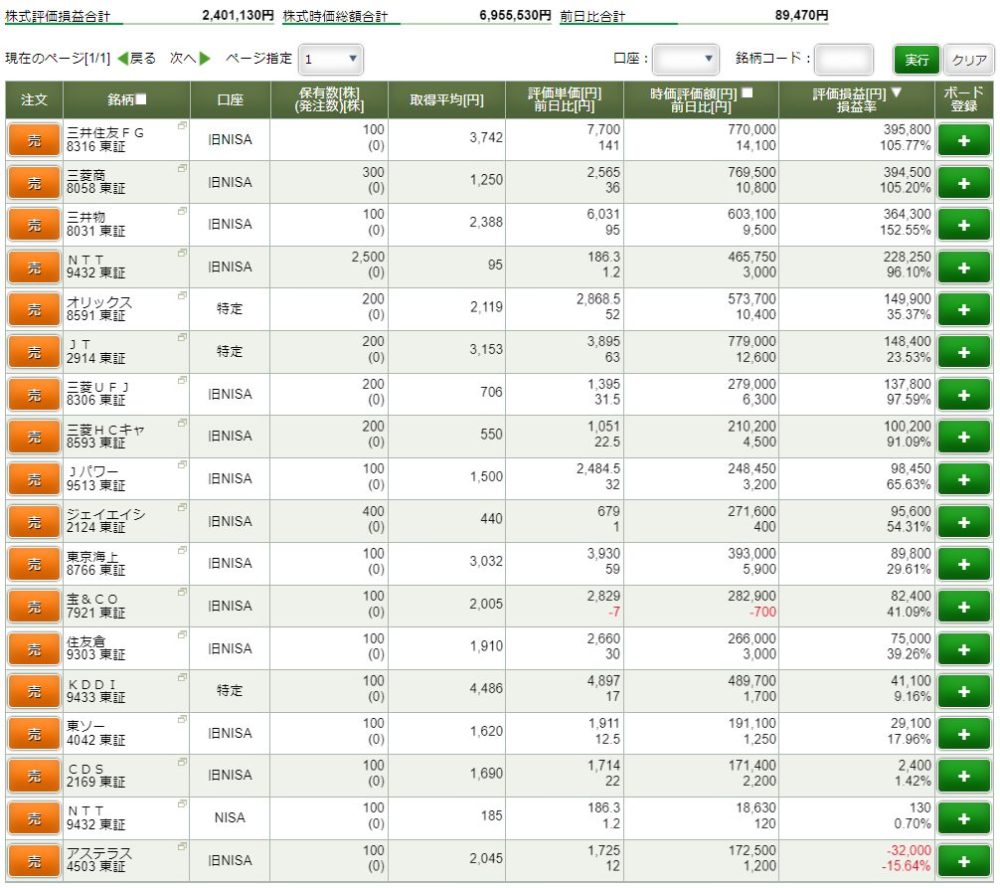

2024年1月時点:日本高配当株の保有銘柄一覧

2023年12月末:+180万円 → 2024年1月末:+240万円

旧NISA期間が終わり、KDDIとJTの100株の利益がリセットされました。KDDIが20万円以上、JTが10万円以上の含み益があったため、30万円以上の含み益が反映されなくなった状況です。

そのため、細かい数字は把握しにくいのですが、2023年11月の含み益が+223万円だったことを考慮すると、相当株価が上がったなぁという印象です。

また、NISAも旧NISAと新NISAが入り混じる状況があと4年は続くため、実際の投資金額に対していくら損益があるのか、本当に分かりにくくなりましたね・・・

今月の仲間入り・お別れ銘柄

宣言どおり、NTTを100株購入しました。

本記事は2/6に書き始めましたので、機会損失にならぬよう、すでに2月分も100株購入しております。

前述のとおり表記が新・旧NISAに分かれているため分かりにくいですが、現状これで2,700株保有となりました。

また、お別れした銘柄はありませんが、

アステラス製薬

こやつを、いよいよどうしてやろうか考え始めました。

アステラス製薬の第3四半期決算はさらなる下方修正

別にうまいこと言うつもりはないですが、本当に明日が見えて来なくなったこの銘柄・・・下に決算短信のリンクを貼っておきます。

アステラス【4503】2024年02月05日 開示情報 - 2024年3月期 第3四半期決算短信[IFRS](連結) (kabutan.jp)

減配こそありませんでしたが、前回に続きの最終益の下方修正です。

タコ足配当(1株利益より1株配当が多い状態)となっており、コアベースでも同様の状況に陥る始末

配当利回りはかつてない程に高い状況ですが、配当維持・株価下落の懸念から、買い向かうのはおすすめしません。

ただ、

・これまで減配したことがない

・本が売れまくっている長期株式投資さんの主力銘柄

ということもあり、SBI証券の発表する週間買付ランキングでも上位に位置しています。

過去の実績、インフルエンサーが買っている・・・確かに買うには充分な理由です。ただ、それを鵜呑みにするのは危険

特に新NISAから始めた方・・・かなり判断が難しい銘柄のため、安易な買いはおすすめできません。

高配当かつ業績の良い銘柄は他にも複数あります。もちろん今期だけでV字回復する可能性もありますが、わざわざ大やけどしそうな銘柄をチョイスする必要はありません。

あと、この件は「あおぞら銀行」もほぼ同様です。最終的な判断はもちろん個人の自由ですが、業績が極端に悪化している銘柄は避けるのが無難です。暴落した銘柄を買い続けて失敗した経験者からの助言と思って下さい。

業績の悪い暴落銘柄へ投資 → 大やけどで退場

となってしまう人が増えないことを願います。

今後の投資方針

先月のブログ、Twitterでも今年(新NISA開始後)の投資方針をお伝えしました。

いくつか修正をしたので、あらためて修正点をお伝えいたします。

NTTの毎月単元投資について

先月のブログでは

配当利回り3%以上

を条件としましたが、

5年後の想定配当利回り4%

のときに限り実施すると変更いたします。

下手すると、今年ずっと配当利回り3%にならず全く投資機会がこないと思ったための修正です。

もちろん減配したり、今と変わらなかったりしている可能性もありますが、NTTの場合は増配されている可能性大

で、その増配をいくらかと考えたとき、

1年あたり0.5円

が妥当な数字と考えました。

すると、現在5円の1株配当は5年後7.5円になることが想定されます。

あとは計算式

7.5円 ÷ 0.04(4%) = 187.5円

ということで、株価187.5円以下のときに買えば、5年後の想定配当利回りは4%以上になっていると計算できました。

なので、今後は187.5円以下の局面であれば、迷わず100株購入していきます。

せっかくなので積立投資枠も活用

積立投資枠では高配当株を買うことができません。

なので、素直に

eMAXIS Slim 全世界株式(オール・カントリー)

をひたすら毎月積立てます。(以下オルカン)

私がインデックス投資に目覚めた頃、松井証券ではあまり投資信託が豊富にありませんでした。そのため、SBI証券に口座開設をし、インデックス投資分はSBI証券で買っていた次第です。

しかし、現在は松井証券でもオルカンが買えるので、NISA口座のある松井証券で

毎月2万円

を購入していきます。

もっと買える余裕はありますが、高配当株をメインとする私としては下落局面に備えたいため、このくらいが無難と考えました。iDeCoも23,000円満額やっていますしね

尚、今まで積立ててきたニッセイ外国株式インデックスファンドを解約しようかとも思いましたが、含み益が100万円以上あります。解約した瞬間20万円以上もの資産が減ってしまうため、一旦そのまま。必要に応じて必要な分だけ取り崩していこうと考えております。

毎月の投資金額は6万円程度

以上から、

・NTT100株 19,000円

・オルカン 20,000円

・iDeCo 23,000円

となり、NTTの変動を考慮しても6万円程度を投資に回す計算です。

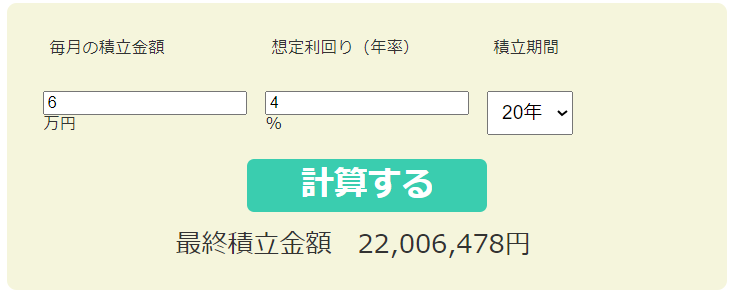

ちなみに、金融庁のサイトでこの運用を定年前後まで20年、想定利回り4%で続けた場合の結果は↓

資産運用シミュレーション

金融庁サイトより

資産運用シミュレーション : 金融庁 (fsa.go.jp)

想定利回り4%は控えめな見積のため、この投資だけでも十分アッパーマス層(資産3,000万円以上)を狙えます。

もちろん、これ以外にも私は投資していくわけなので、その上の準富裕層(資産5,000万円以上)も射程圏内です。投資とは本当に、私のような凡人にも財を築けるチャンスがある良いものですね

終わりに

新NISAがはじまり、株式市場は初月から大幅上昇となりました。おそらく30年以上前の史上最高値をつけるのは時間の問題でしょう。

ただ、この上昇は個人投資家が新NISAを始めたのが理由ではありません。あくまで株式市場での主役は「海外の機関投資家」です。

なので、彼らが日本を見限ったら日本株は暴落します。それに備え、海外への投資(オルカンなど)も合わせて行うことが重要なのです。

とはいえ、高配当株投資において重要なのは配当金。そして、その配当金が維持され増加されることが最重要で、目先の株価はあまり関係ありません。

配当金の維持・増加に必要なのが良好な企業業績であり、我々が注視すべきものです。

これからも年4回の決算発表を注視しながら、良好な投資先を模索していきましょう。

以上、ここまで読んでいただいた方、誠にありがとうございました。引き続き、宜しくお願い申し上げます。